추천 콘텐츠

헤게모니 위기와 일방주의적 대응

2007~2008년 금융 위기 이후 미국의 세계 전략 변화를 분석하기 위해서는 우선 금융 위기가 미국 헤게모니의 변화에서 갖는 의미를 이해할 필요가 있다. 미국이 가진 힘의 크기와 성격의 변화는 미국의 전략적 목적과 이 목적을 달성하기 위해서 동원할 수 있는 수단을 결정하는 가장 중요한 요소이기 때문이다.

금융 위기는 1980년대 이후 통화·금융 권력을 중심으로 부활한 미국 헤게모니의 모순과 한계를 드러낸 사건이었다. 따라서 금융 위기의 함의를 분석하기 위해서는 1970년대의 헤게모니 위기 이후 통화·금융 권력을 중심으로 미국 헤게모니가 변화하는 과정으로 거슬러 올라가서 미국 헤게모니의 변화를 파악해야 한다.

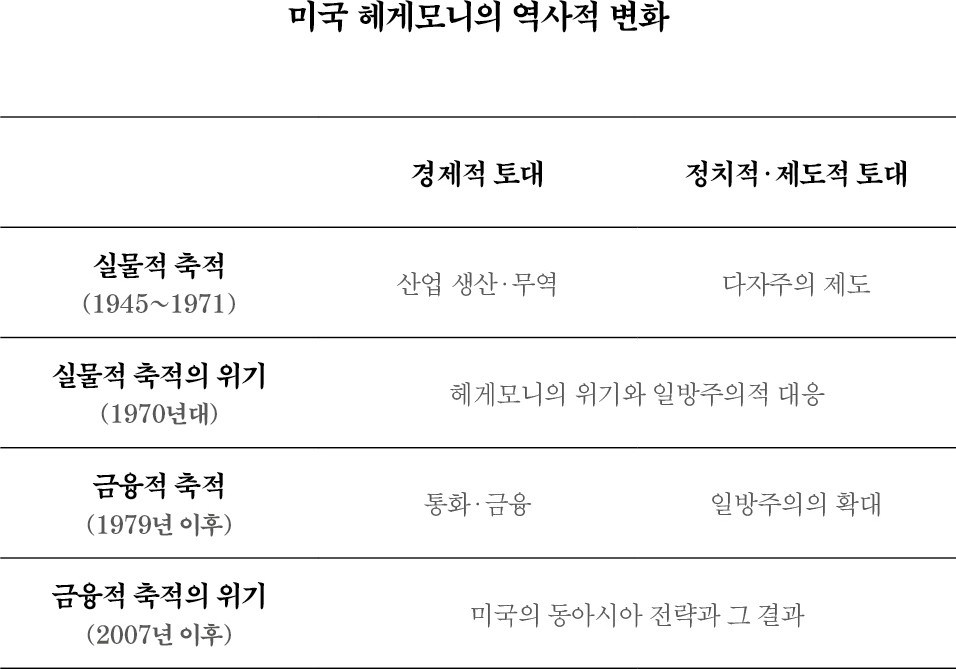

미국 헤게모니의 변화에 관한 대부분의 논의는 일관된 분석 없이 현실의 변화를 사후적으로 묘사했다. 탈냉전 이후 미국의 압도적 우위를 전망하는 주장이 1970~1980년대의 미국 쇠퇴론을 대체한 것이나, 2007~2008년 금융 위기 이후 쇠퇴론이 급속히 확산된 것이 바로 그 사례다. 여기서는 아래의 표와 같이 헤게모니의 경제적 토대와 정치적·제도적 토대라는 두 측면에서 미국 헤게모니의 변화를 설명하고자 한다. 이를 통해 미국의 쇠퇴와 우위라는 이분법적 주장을 지양하고, 헤게모니 변화에 직면한 전략적 대응 속에서 미국의 강점과 한계가 작동하는 구체적 양상에 주목해야 한다.[1]

미국은 20세기 중반 이래 군사적으로 가장 강력하고 경제적으로 가장 부유하며, 문화적으로 가장 우월한 국가였다. 20세기 초반에 이미 세계 제일의 경제 대국이었고, 1930년대 대공황을 해결하는 과정에서 경제적 우위를 더 확고히 했다. 제2차 세계 대전과 뒤이은 냉전은 미국이 압도적인 능력을 전 세계로 투사하고, 세계 질서가 미국을 중심으로 재편되는 결정적인 계기였다.

전후 세계 경제 질서는 미국에 절대적으로 의존했다. 가장 중요했던 것은 미국의 압도적인 생산 능력과 달러의 역할이었다. 브레튼 우즈(Bretton Woods) 체제로 지칭되는 전후 국제 통화·금융 질서는 달러의 가치를 금에 고정하고 다른 통화들의 가치는 달러에 고정하는 금-달러 본위제였다. 또 미국은 외국 중앙은행이 보유한 달러의 금 태환을 보장했다. 순수 금 본위제에 비해서 금의 역할을 상대화하면서 사실상 달러를 기축통화로 채택한 것이다. 미국이 전 세계 금의 70퍼센트를 보유하고 있는 상황이었으므로 세계 시장의 유동성 공급은 사실상 미국의 대외 정책에 따라 좌우됐다.

냉전은 미국 중심의 세계 질서가 최종적으로 확립되는 계기였다. 미국 중심의 경제 질서가 작동하기 위해서는 미국이 전 세계에 유동성을 공급해야 했다. 달러 유동성의 부족을 뜻하는 달러 갭(dollar gap) 문제를 해결한 것은 해외에서의 군비 지출과 원조 프로그램이었다. 미국의 원조와 군비 지출은 1970년대 초반까지 꾸준히 증가했다. 이는 미국이 세계 경제에 필요한 유동성을 공급하는 세계의 중앙은행, 즉 최종 대부자(lender of last resort) 역할을 맡았음을 의미했다. 냉전은 미국 헤게모니 확립의 지정학적 토대가 되기도 했다. 미국의 팽창적 세계 전략과 미군의 해외 배치가 정당화됐고, 동맹국들이 반공주의를 중심으로 결집했다.

그러나 세계 질서에서 미국이 차지했던 우위는 1960년대 후반부터 손상되기 시작했다. 생산 능력이 쇠퇴하고 무역 적자가 누적됐다. 헤게모니 위기의 징후가 나타나자 미국은 한계를 인정하고 닉슨 독트린을 통해 대외 전략을 축소하고 지정학적 긴장을 완화했다. 그런데 미국의 경제력 쇠퇴로 금-달러 본위제에 기초한 고정 환율제가 위기에 빠지자 기축통화 발행이라는 자국의 특권을 극대화하는 방식으로 위기를 극복할 수 있는 역설적인 선택지가 등장했다.

미국은 금의 비화폐화(demonetizing)를 주장하며 기축통화로서 달러의 지위를 공고히 했다. 1960년대 후반부터 금 태환 중지 시나리오를 검토한 미국은 1971년 신경제 정책(New Economic Policy)을 발표해 달러의 금 태환을 일방적으로 중지했다. 이후에도 금 태환과 관련해 어떤 의무도 지지 않겠다는 비타협적 태도를 유지했다. IMF 특별 인출권(SDR)이 국제적 유동성의 기초가 되어야 한다는 제안에는 거부권을 행사했다. 1969년 도입된 SDR은 금속 화폐인 금과 일국의 통화인 달러를 기축통화로 사용하는 문제점을 보완하기 위해서 고안된 새로운 국제 준비 통화였다. IMF가 관리하는 SDR 사용이 확대되면 미국은 기축통화 발행국이 갖는 우위를 누릴 수 없었다.

미국이 이런 전략을 선택한 이유는 분명했다. 금과 같은 정화(正貨)와의 연계를 단절한 순수 달러 본위제하에서 기축통화 발행국의 권력이 극대화되기 때문이다. 미국을 제외한 다른 국가들의 통화는 국제 통화로서의 능력을 결여하고 있었다. 국내 거시 경제의 안정, 국제 시장에서의 구매력, 안정적인 가치 저장 수단의 확보를 위해서는 달러가 필요했다. 이와 달리 기축통화 발행국인 미국은 외환 보유의 부담에서 자유로웠고, 상당한 규모의 국제 수지 적자가 발생해도 긴축 정책을 시행하지 않을 수 있었다. 미국의 국제 수지 불균형에도 불구하고 각국 정부는 달러 준비 자산을 계속 축적했고, 시장에서도 달러화 표시 자산에 대한 선호가 유지됐다. 달러가 기축통화 지위를 유지했기에 미국은 국내 경제 조정을 회피하고 거시 경제적 자율성을 향유할 수 있었다.

기축통화 발행국은 시뇨리지(seigniorage)[2]라는 직접적인 경제적 이익 외에도 기축통화 발권력을 자국의 이익을 위해서 활용하는 예외적인 특권을 누릴 수 있다. 기축통화 발행을 통해서 국제 시장에서 구매력을 확보하고, 기축통화를 필요로 하는 다른 국가들에게 막대한 경제적, 정치적 영향력과 강제력을 행사할 수 있으며, 기축통화를 사용하거나 기축통화 자산을 보유한 국가들이 발행국의 이익에 복무하게 하는 구조적 권력도 가진다. 또 기축통화 발행은 군비 지출에 상당한 이점을 제공함으로써 지정학적 우위에도 기여한다.[3]

그런데 특정 국가의 통화가 금과 연동되지 않은 상황에서 기축통화로 사용되면 기축통화 발행국이 자국 위주의 정책을 남발해 국제 통화 체제가 불안정해질 가능성이 높아진다. 당시 미국이 선택한 선의의 무관심(benign neglect) 전략은 기축통화 발행국이 가지는 특권을 단적으로 보여 준다. 미국은 국제 수지 균형이나 달러 가치 안정을 위한 국내 경제의 조정을 거부한 채 통화 완화 정책을 지속했다. 적자로 인한 달러 가치 하락이나 인플레이션 등의 비용을 다른 국가와 분담하거나, 다른 국가에 전가하면서 국제 정치경제 질서를 불안정하게 하고 자국의 이익을 추구한 것이다. “달러는 우리의 통화지만 당신들의 문제(The dollar is our currency, but your problem)”라는 닉슨 행정부 재무장관 존 코널리(John Connally)의 언급은 미국의 의도를 명확히 보여 줬다.

나아가 미국은 더 유연하고 개방적인 국제 통화·금융 질서를 모색했다. 변동 환율제 도입과 자본 통제 철폐 같은 조치에는 자본 수입으로 적자를 상쇄하려는 미국의 의도가 반영돼 있었다. 1970년대 미국의 이런 전략에 가장 크게 기여한 것은 미국계 초국적 은행을 통한 석유 달러(petro dollar) 환류였다. 1차 석유 파동 2년 전에 닉슨 행정부는 이미 석유수출국기구(OPEC)에 큰 폭의 유가 인상을 요구하려는 계획을 가지고 있었다. 1972년 OPEC은 미국의 제안을 수용, 유가를 인상할 경우 미국 민간 은행들을 통해서 석유 달러를 환류하기로 합의했다. 또 1973년 1차 석유 파동 후에는 사우디아라비아를 포함한 석유 수출국들이 미국 국채를 구매하고 석유 가격을 달러로 표시하도록 로비 활동을 하기도 했다.

미국 금융 시장은 그 규모와 유동성을 고려했을 때 매력적인 투자처였고, 달러화 표시 자산은 가장 안정적인 자산이었다. 이런 이유로 개방적 금융 체제에서 기축통화 발권력을 극대화할 수 있다는 것이 미국의 계산이었다. 스태그플레이션으로 케인즈주의가 유지될 수 없는 상황에서 미국은 더 이상 자본 통제와 금융 억압을 바라지 않았다. 통상적으로 금융 자유화는 국가 자율성과 상충 관계에 있는 것으로 알려져 있지만, 미국의 경우 개방적 금융 질서하에서 거시 경제의 자율성과 국제 수지 균형의 유연성이 더 커질 수 있었다.[4]

그러나 1970년대의 일방주의적 전략에도 불구하고 헤게모니의 쇠퇴는 역전되지 않았다. 스태그플레이션이 지속됐고, 선의의 무관심 정책은 달러로부터의 이탈을 촉진해 달러의 기축통화 지위를 위협했다. 2차 석유 파동으로 달러 가치가 사상 최저로 하락하자 산유국들이 달러를 기피하는 현상까지 나타났다. 달러 위기가 발생하자 폴 볼커(Paul Volcker) 연방준비제도이사회(연준) 의장은 통화주의에 입각해서 금리를 급격히 인상했고, 금융 자유화를 확대했다. ‘볼커 전환’으로 불리는 정책 변화에 따라 세계 자본의 흐름이 다시 미국으로 집중됐다. 해외의 과잉 달러에 대한 통제력을 회복한 미국은 거대 국제 금융과의 동맹을 통해서 통화·금융 권력을 극대화하는 전략을 선택했다.

금융 세계화와 미국의 부활

기축통화 발권력을 유지·강화하기 위해서는 미국이 해외에 달러 유동성을 공급하는 동시에 과잉 달러를 흡수하고 통제할 수 있어야 한다. 그러나 긴축 정책은 해외의 달러 유동성 부족을 야기하기 때문에 순수 달러 본위제의 유지에 적합하지 않다. 1970년대 말의 경제 위기가 수습 국면으로 전환된 1982년, 미국은 볼커 전환 이후의 긴축 정책 기조를 수정해 증시 부양과 경기 회복을 위한 금융 완화 정책을 시행했다. 세계 경제에 지속적으로 달러 유동성을 공급하는 동시에 달러에 대한 통제력을 유지하기 위해서는 초국적 은행이 아니라 증권 시장을 통해 달러를 흡수해야 했다. 이 때문에 미국은 순수 달러 본위제를 유지하기에 적합한 증권 시장 중심의 금융 세계화를 전략적으로 지원했다.

막대한 규모의 이중 적자가 누적되는 상황에서 금융 시장이 팽창하기 위해서는 이중 적자를 상쇄할 수 있는 자본이 미국 금융 시장으로 지속적으로 유입돼야 했다. 미국은 이를 위해 국제기구를 통한 개입, 그리고 주요국 사이의 정책 조정을 주도했다. IMF와 세계은행, 경제협력개발기구(OECD) 같은 국제기구들은 미국 재무부와의 연계 속에서 금융 세계화의 확대를 추진했다. IMF는 자본 이동의 자유화를 조직의 목표로 설정했고, OECD는 가입 조건으로 금융 규제 철폐를 요구했다.

미국은 G7 국가를 통해서도 유동 자본을 흡수했다. 특히 일본이나 서독 같은 주요 흑자국과의 정책 조정이 중요했다. 플라자 합의(Plaza Accord)와 역 플라자 합의(Reverse Plaza Accord)로 대표되는 정책 조정은 환율 조정의 외양을 취했다. 하지만 상대국에게 미국 국채 매입과 금융 개방 확대를 요구하는 등 달러가 기축통화 지위를 유지하는 데 필요한 비용을 다른 국가에 전가하고, 금융 세계화를 심화하는 조치들을 포함하고 있었다. 금융 세계화가 확대되면서 달러의 지배력과 금융에서의 우위가 더 강화되었고, 미국은 자본 수입에 의존해서 경기를 부양하고, 생산 이상의 소비를 지속할 수 있었다.

기축통화 발권력과 금융 부문의 우위가 서로를 강화하는 통화·금융 권력에 기반해 미국 헤게모니는 부활했다. 우선, 경제적 우위가 회복됐다. 생산에서의 우위는 쇠퇴했지만 금융 부문의 주도로 1970년대의 침체가 역전됐고, 신경제에 힘입어 1990년대에는 100개월간 호황이 지속됐다. 경상 수지 적자의 누적에도 불구하고 적자를 충분히 상쇄할 수 있는 대규모 자본이 지속적으로 유입됐고, 이로 인해 신경제가 가능했다.[5]

통화·금융 권력은 지정학적 우위의 강화에도 기여했다. 기축통화 발행국은 군비 조달 능력에서도 우위를 점할 수 있기 때문이다. 레이건 행정부는 이중 적자가 누적되는 와중에도 국방비를 연간 10퍼센트 내외 수준으로 증가시켰다. 이 비용을 충당한 것이 미국 금융 시장으로 유입된 해외 자본이었다. 이렇게 확보한 우위를 토대로 미국은 소련과의 군축 회담을 일방적으로 중단했고, ‘스타워즈’라고 불린 전략 방위 구상SDI에 1조 달러의 예산을 배정하는 등 공세적으로 2차 냉전을 개시했다.

탈냉전 이후 미국의 군사적 우위는 더 강화됐다. 클린턴 행정부는 1990년대 중반 군 현대화와 신무기 도입을 위한 예산을 큰 폭으로 증가시켰다. 미국 금융 시장으로 유입된 자본은 첨단 군사 기술 개발에 투자돼 군사 혁명(Revolutions in Military Affairs)으로 이어졌다. 이로 인해 미국과 다른 주요 국가들의 군사력 격차는 더 커졌다.

통화·금융 권력의 모순과 금융 위기

통화·금융 권력을 기반으로 한 미국 헤게모니의 부활에는 모순이 내포되어 있었다. 우선 미국의 정치적 영향력과 지도력이 약화됐다. 미국 헤게모니가 통화·금융 권력을 중심으로 재편되는 과정에서 미국은 자국의 이익을 위해 필요에 따라 일방주의적으로 행동했다. 금융 세계화의 확대 속에서 반복적으로 발생한 외채 위기, 외환 위기가 보여 주는 것처럼 국제 정치경제 질서의 불안정은 심화됐다. 미국 헤게모니의 정치적·제도적 토대는 축소되었고, 미국의 힘에 대한 정당화 기제도 약화됐다.[6]

더 중요한 것은 미국의 통화·금융 권력 강화와 그에 따른 호황이 대외 부채의 누적과 자본 수입의 증가, 그리고 금융 불안정성 심화와 동시에 진행될 수밖에 없었다는 점이다. 생산에서의 우위가 쇠퇴하고 경상 수지 적자가 누적되자, 미국은 자본 수입과 금융 시장의 팽창을 통해 경기를 부양했다. 그러나 그 토대는 취약했다. 2000년 주식 버블이 붕괴하자 1980년대 이후 변화한 미국 헤게모니의 안정성에 대한 우려가 제기되기 시작했다.

일반적으로 만성적인 적자와 대외 부채의 증가는 외채 위기나 외환 위기를 유발하는 원인이 된다. 그러나 달러가 기축통화 지위를 유지하는 한 미국은 인플레이션 압력으로부터 자유로운 상태에서 필요에 따라 통화 발행량을 증가시키고 외환 보유의 제약 없이 국제 수지 적자를 누적할 수 있었다. 신경제 붕괴 이후에도 미국 경제는 경착륙하지 않았다. 2000년대 초반에는 연간 재정 적자와 무역 적자가 각각 국내 총생산GDP의 4~5퍼센트 수준을 기록할 정도로 악화됐지만 달러 발권력에 기초한 이중 적자의 누적이 지속됐다. 미국의 통화·금융 권력이 여전히 유지되고 있었던 것이다.

그러나 주식 시장의 붕괴로 새로운 금융 시장이 필요해졌다. 2000년대의 금융 세계화는 부동산 시장의 파생 상품을 중심으로 전개됐다. 기업이나 금융 기관이 보유하고 있는 채권이나 부동산 등의 자산을 증권으로 전환하고 금융 시장에서 거래하는 것을 의미하는 신용의 증권화는 기존의 주식 버블과 다른 방식으로 금융 세계화의 확대에 기여했다. 부동산 담보부 증권(MBS), 자산 담보부 증권(ABS), 부채 담보부 증권(CDO), 모기지 담보부 증권(CMO), 그리고 이를 담보로 발행되는 자산 담보부 기업 어음(ABCP) 같은 파생 상품이 금융 시장 팽창을 주도했다. 또 투자 은행이나, 모기지 회사, 헤지 펀드와 화폐 시장 기금(MMF) 같은 새로운 행위자들, 그리고 신용 부도 스와프(CDS) 같은 신종 파생 상품도 중요한 역할을 했다.[7]

연준과 재무부의 정책은 이런 변화를 촉진했다. 연준은 1980년대부터 상업 은행의 증권업을 부분적으로 허용했고, 1999년 금융 서비스 현대화법(Gramm-Leach-Bliley Act)은 상업 은행의 증권업을 전면 허용했다. 그 결과 은행과 그 자회사를 중심으로 금융 세계화가 폭발적으로 확대됐다. 또 2000년의 상품 선물 현대화법(Commodity Futures Modernization Act)은 파생 상품에 관한 규제를 예외 조항으로 인정해 규제에서 제외했다. 연준과 재무부는 외부 자본 유입의 확대에 기초한 금융 완화 정책을 지속했다. 이를 통해 부동 자산의 유동화, 신용의 증권화라는 새로운 양상으로 나타난 금융 세계화가 지속적으로 확대될 수 있었다.

부동산으로 막대한 자금이 유입되고 주택 담보 대출이 팽창하면서 부동산 금융을 중심으로 버블이 형성되기 시작했다. 그러나 가계 부채 증가가 비우량 모기지의 증가를 통해서 이뤄진 탓에 이를 기반으로 한 파생 상품이 사실상 건전 자산이 아니라는 문제가 있었다. 또 부동산 시장을 중심으로 한 파생 상품의 확대는 주택 가격이 계속 상승한다는 비합리적 기대에 기반하고 있었다. 2000년대 초중반의 부동산 버블과 금융 혁신은 신경제 버블보다 훨씬 더 심각한 위험을 내포하고 있었다.

금융 위기는 이런 한계가 폭발한 사건이었다. 금융 위기는 단순히 부동산 금융의 위기로 끝나지 않고 금융 체계 전반의 위기로 심화됐다. 주택 가격의 하락으로 촉발된 위기는 신용의 증권화 메커니즘 속에서 파생 상품 시장 전체로 확산됐다. 파생 상품 시장에는 외국 자본이 대거 유입되어 있었다. 미국 국채나 기관 부동산 담보부 증권은 물론, 민간 금융 기관이 발행하는 각종 파생 상품이 미국의 이중 적자를 상쇄하는 달러 환류의 대상이었다. 금융 위기는 전 세계로 확산될 수밖에 없었다.

그러나 금융 위기에도 불구하고 달러의 우위는 유지됐다. 미국은 양적 완화 정책과 적자 재정 정책을 통해서 위기에 대응했다. 달러 위기를 방지하기 위한 외국 정부의 미국 국채 구매량도 증가했다. 이와 같은 국제적 공조를 통해 외부로부터 자본이 유입되는 메커니즘도 지속될 수 있었다.

여기서 가장 중요한 역할을 한 것이 동아시아 국가들, 특히 중국과 일본이었다. 미국이 동아시아로부터 상품을 수입하고 그 대가로 달러를 지불하면, 동아시아 국가들이 그 달러를 다시 미국의 금융 시장에 투자하는 수출 달러 환류가 미국의 통화·금융 권력이 유지되는 핵심 메커니즘이 됐다. GDP의 100퍼센트를 상회하는 연방 정부 부채 중 35~40퍼센트가 외국 정부에 대한 부채인데, 이 가운데 중국과 일본에 대한 부채가 각각 20퍼센트 수준으로 가장 크다. 금융 세계화를 유지하기 위한 자본 수입에서 외국 정부의 미국 국채 보유, 특히 동아시아 국가들의 수출 달러 환류가 가장 중요한 역할을 하고 있는 것이다.

미국의 이중 적자를 상쇄하는 동아시아 국가들의 흑자와 자본 수출은 통화·금융에서 미국이 갖는 우위를 반증한다. 1997~1998년 외환 위기 이후 동아시아 국가들의 외환 보유고가 급증했다. 이처럼 동아시아 국가들의 미국 국채 보유는 기축통화 부족이 초래할 수 있는 위험에 대비하기 위한 자기 보험 성격이 강하다. 그런데 과도한 외환 보유는 거시 경제적 자율성의 제약, 국내 수요 침체, 수익성 있는 투자 기회의 상실 등 각종 비용을 유발한다. 나아가 한 국가가 보유한 자산의 가치가 기축통화 발행국의 통화 가치에 의해서 결정된다는 점에서 매우 비대칭적인 권력 관계를 내포하는 것이기도 하다.[8]

채권국인 동아시아 국가들은 달러 트랩(dollar trap)에 빠져 채무국의 통화인 달러 가치 유지를 바라게 된다. 미국 국채 보유국들이 달러 가치 유지에 강한 유인을 가지면서, 미국의 통화·금융 권력은 이중 적자의 누적에도 불구하고 유지·강화된다. 이 메커니즘 속에서 미국은 금융 위기 이후에도 재정 지출을 확대할 수 있었고, 달러의 안정성에 관한 어떠한 구속력 있는 공약도 하지 않는 과도한 특권(exorbitant privilege)[9]을 누릴 수 있었다.

또 기축통화 발행국 미국은 해외의 상품과 용역, 자산에 상대적으로 쉽게 접근할 수 있다. 수출 의존도가 높은 동아시아 국가들이 미국 시장에 의존할 수밖에 없는 구조인 것이다. 이로 인해 동아시아 국가들이 미국에 상품과 자본을 모두 수출하는 특이한 현상이 나타나고 있다. 미국이 최종 대부자에서 최종 대출자(borrower of last resort)이자 최종 소비자(comsumer of last resort)가 된 것이다. 이런 측면에서 미국은 글로벌 불균형의 가장 큰 수혜자다.

그러나 자본 수입에 기초한 금융 세계화의 확대에는 한계가 있을 수밖에 없다. 적자의 누적으로 인해서 달러가 유출되면 유출된 달러를 다시 끌어들이기 위해 미국 금융 시장이 지속적으로 확대돼야 한다. 주식 시장에 이어 부동산 금융과 파생 상품 시장도 붕괴했기 때문에 앞으로 금융 시장이 더 확대될 수 있을지는 분명하지 않다. 또 과도한 대외 부채가 누적된 상황에서 잉여 달러 환류 메커니즘이 교란되어 미국이 달러에 대한 통제력을 상실할 경우 미국의 통화·금융 권력, 나아가 헤게모니 국가로서의 지위까지 위협받을 수 있다.[10]

중국을 비롯한 동아시아 국가들은 달러와 미국 소비 시장에 의존하고, 미국은 중국의 수출 달러 환류에 의존하고 있다. 이와 같은 상호 의존성을 금융 공포의 균형(balance of financial terror)이라 말할 수 있다. 글로벌 불균형 구조가 미국에게는 달러 표시 자산 투매의 공포, 그리고 채권국에게는 미국의 방만한 거시 경제 정책으로 인한 보유 자산 가치 폭락의 공포인 것이다. 특히 미국에 대한 가장 중요한 투자자가 동아시아 각국 정부이며, 미국에 대한 외국의 투자가 주로 국채에 집중되어 있다는 사실은 미국의 대외 부채가 단순히 경제적 문제가 아니라 지정학적 문제임을 함의한다. 금융 위기에 대한 미국의 대응과 금융 위기 이후 미국의 세계 전략 전환이 중요한 것은 바로 이 때문이다.

손실의 세계화와 글로벌 불균형의 조정

금융 위기를 단순히 헤게모니의 쇠퇴와 위기로 규정할 수 없는 것은 바로 통화·금융 권력을 활용한 미국의 대응 때문이다. 미국은 통화·금융 권력에 기반한 우월한 위기관리 역량을 과시했다. 달러 위기만 발생하지 않는다면 다른 지역의 자본을 흡수하면서 위기를 해결하는 데 필요한 경제적 부담을 외부로 전가할 수 있는 구조적 능력을 가지고 있음을 증명했다.

금융 위기 직후 미국의 대응은 연준의 양적 완화 정책, 재무부의 구제 금융 및 재정적 자극 조치로 요약할 수 있다.[11] 연준은 악성 부채를 직접 구매하고, 금융 기관에 대한 신규 대출을 확대했으며, 주택 시장 부양을 위한 자금을 투입했다. 2008~2009년에 1조 달러의 통화가 신규로 발행돼 GDP에 대한 본원 통화(monetary base)[12] 비중이 6퍼센트에서 15퍼센트로 2.5배 증가했다. 2010년 하반기에 그 비중은 매우 이례적인 수준인 20퍼센트까지 증가했다.

재무부는 2008년 하반기부터 경제 부양법(Economic Stimulus Act)과 긴급 경제 안정화법(Emergency Economic Stabilization Act)에 따라 1조 달러에 가까운 자금을 투입했다. 또 2조 달러 규모의 금융 안정화 계획(Financial Stability Plan)과 미국 재건 재투자법(American Recovery and Reinvestment Act)을 발표했고, 2750억 달러 규모의 주택 소유자 구매력 안정화 계획(Home Affordability and Stability Plan)도 시행했다. 2011년부터는 미국 일자리 법안(American Jobs Act)에 따라 4000억 달러 규모의 감세와 재정 지출을 시행했다.

연준의 양적 완화 정책과 재무부 적자 재정 정책은 미국이 통화·금융 권력을 활용해 위기에 대응하고 있음을 보여 줬다. 적자 재정으로 인해 발생하는 국채를 화폐의 신규 발행으로 충당하면서 국채의 화폐화(monetize) 현상이 나타났다. 이 과정에서 금융 기관의 손실이 인플레이션 조세를 통해 사회화되고 일반인들에게 전가된다. 달러는 기축통화이기 때문에 이러한 손실의 사회화는 사실상 손실의 세계화다. 미국 금융 기관의 손실을 세계가 공동 부담하고, 미국은 통상적으로 금융 위기에 수반되는 긴축 조치나 구조 조정을 시행하지 않고 위기를 수습할 수 있었다.

하지만 재정 적자와 대외 부채 규모가 지나치게 증가했기 때문에 미국이 앞으로도 과거와 같은 대응책을 구사할 가능성은 크지 않다. 금융 세계화의 확대가 한계에 직면해 있고, 미국은 물론 전 세계적으로도 대안적인 성장 전망은 불투명한 상황이기 때문이다. 따라서 미국 세계 전략의 핵심은 글로벌 불균형을 관리 가능한 수준에서 조정해 달러 발권력을 유지하고, 금융 세계화를 지속하는 것일 수밖에 없다.

금융 위기 직후 미국이 글로벌 불균형의 해결을 국가 안보와 직결되는 최우선 과제로 제시한 것은 이러한 맥락에서 설명할 수 있다. 2010년 《국가 안보 전략(National Security Strategy)》은 경제적 균형의 회복을 미국 대외 전략의 최우선 과제로 설정했고, 이를 국가 안보라는 차원에서 정당화했다. 또 2012년의 국방 수권법(National Defense Authorization Act)에는 중국이 보유한 미국 국채가 국가 안보에 미치는 위협에 대한 평가를 의무화하는 조항이 추가됐다.

세계화의 지속이 불균형 조정 전략의 전제 조건이라는 점에서 미국은 세계화를 지속하는 동시에 글로벌 불균형을 해소해야 한다는 이중적 과제를 강조할 수밖에 없었다. 자유 무역과 세계화를 역전시키는 정책은 경쟁적 보호주의를 촉발시킬 위험이 있었다. 통화·금융 권력을 기반으로 개방적 국제 정치경제 질서하의 자본 수입에 의존하는 미국 경제의 특성을 감안하면 대안이 될 수 없었다.

문제는 조정의 방법과 비용이다. 글로벌 불균형의 조정은 주요국 사이의 정책 조정 없이 자동적으로 보장되는 것이 아니다. 조정 비용을 둘러싸고 갈등이 분출될 수밖에 없다. 미국이 선택한 글로벌 불균형 조정 전략은 통화·금융 권력을 활용해 조정 비용을 전가하는 것이다. 이런 전략은 글로벌 불균형과 금융 위기의 원인이 흑자국들의 인위적인 평가 절하와 이를 통한 경상 수지 흑자에 있으며, 여기에서 가장 큰 책임이 중국에 있다는 ‘세계적 저축 과잉론’과 ‘중국 책임론’에 입각하고 있다. 이 주장에 따르면 중국을 비롯한 흑자국들은 글로벌 불균형의 원인을 제공했을 뿐만 아니라 이로부터 경제 성장이라는 편익을 취했다. 따라서 조정 비용 역시 흑자국들이 감당해야 한다. 미국은 이런 인식에 입각해서 위안화 평가 절상과 중국의 금융 개방, 내수 진작을 지속적으로 요구하고 있다.

미국의 글로벌 불균형 조정 전략은 적자국이 불균형의 해소를 위해서 통상적으로 취하는 긴축 정책이 아니라 통화·금융 권력을 활용해서 조정 비용을 흑자국에 전가하는 전략이다. 전 세계의 달러 유동성에 대한 통제권을 상실하지 않은 상황에서 달러 과잉의 책임을 다른 국가에게 전가하려는 이런 주장은 논란의 여지가 있다. 특히 통화 완화 정책과 신용 팽창, 금융 혁신을 통한 금융 세계화의 심화는 통화·금융 권력을 활용해서 헤게모니의 쇠퇴를 역전시키려는 미국의 전략적 선택에 따른 결과였다. 글로벌 불균형 확대의 책임은 동아시아 국가들의 중상주의와 저축 과잉이 아니라 미국의 통화 과잉과 소비 과잉에 있는 것이다.

또 기축통화 발행국의 무역 불균형이 문제가 될 때, 환율 변동의 무역 불균형 조정 효과는 분명하지 않다. 미국이 달러 평가 절하로 인해서 부분적으로 구매력의 하락을 감수해야 하는 것은 사실이지만, 달러 발권력을 통해서 이를 충분히 상쇄할 수 있기 때문이다. 미국의 국내 경제 조정이 동반되지 않은 환율 조정은 흑자국의 경기 침체만을 유발할 가능성이 높다. 달러화의 평가 절하는 중국을 비롯한 흑자국이 보유하고 있는 달러 표시 자산의 가격 하락과 미국 대외 부채액의 감소를 의미한다. 이는 흑자국들에게 막대한 비용을 유발하는 반면, 미국에는 상당한 이익을 가져다주는 조정 방법이다. 실제로 2007년 초의 평가 절하로 미국은 약 4500억 달러의 이익을 얻은 것으로 추산된다.

1980~1990년대 이후 미국 헤게모니가 변화해 온 과정을 고려했을 때 통화·금융 권력에 기반해 글로벌 불균형의 조정 비용을 전가하려는 미국의 전략은 불가피한 선택지인 동시에, 미국 헤게모니의 미래에 있어 매우 중요한 의미를 갖는다. 미국 경제의 경쟁력을 강화시키고 헤게모니를 쇄신할 수 있는 뚜렷한 대안이 없는 상황이기 때문이다. 미국의 현실적인 선택지는 금융 및 자본 시장 개방을 확대해 달러 발권력을 유지하면서, 환율 조정이나 서비스 수출 확대, 지적 재산권·상표권·저작권의 강화를 통해 불균형을 부분적으로 개선하는 방안일 수밖에 없다.

미국의 이런 전략에는 불균형의 조정 비용을 분담 혹은 전가하면서 달러의 지위와 헤게모니를 유지하려 했던 역사적 선례가 깔려 있다. 과거와 다른 점은 글로벌 불균형의 규모가 전례 없이 크고, 미국의 금융 위기로 인해서 달러 발권력에 기초한 금융 세계화의 한계가 가시적으로 드러났다는 사실이다. 불균형의 크기, 금융 세계화의 한계, 미국 경제의 불투명한 성장 전망을 고려했을 때 글로벌 불균형의 조정과 통화·금융 권력의 유지는 미국에게 중대한 과제다. 미국이 기축통화 발권력을 활용해 위기에 적극적으로 대응하고, 글로벌 불균형 조정을 통한 통화·금융 권력을 유지하고, 이를 위한 군사·안보적 환경의 구축을 대외 전략의 최우선 순위로 설정한 이유다.

또 하나 중요한 것은 글로벌 불균형의 가장 중요한 당사자인 중국이라는 존재가 가지는 의미다. 과거의 불균형 조정 파트너들은 대부분 미국과 군사·안보적 동맹으로 결합되어 있거나 사실상 미국에 종속되어 있었다. 그러나 중국은 안보 측면에서 미국에 의존하거나, 미국과 동맹 관계를 맺고 있지 않다. 이런 차이는 글로벌 불균형의 조정 과정에서 발생할 수 있는 갈등이 더 큰 분쟁으로 비화될 위험이 있음을 의미한다. 금융 위기 이후 미국의 아시아-태평양 전략이 갖는 의미나 미·중 관계의 동학은 바로 이런 맥락에서 제대로 이해할 수 있다.

[1]

미국 쇠퇴론 논쟁의 역사와 그에 대한 평가에 관해서는 다음의 연구를 참고할 수 있다.

공민석, 《미국 헤게모니의 역사적 동학과 2007~2008년 금융 위기 이후 미국의 동아시아 전략》, 서울대학교 박사 학위 논문, 2017.

공민석, 《미국 헤게모니의 역사적 동학과 2007~2008년 금융 위기 이후 미국의 동아시아 전략》, 서울대학교 박사 학위 논문, 2017.

[2]

사전적인 의미의 시뇨리지는 화폐 발행권자가 화폐를 발행함으로써 얻는 이익을 지칭하며, 그 크기는 화폐의 액면가와 발행 비용의 차액이다. 중앙은행에 의해 발행되는 신용 화폐를 사용하는 현대 경제에서 시뇨리지는 중앙은행이 화폐 발행을 통해 금융 자산(국채)을 취득함으로써 얻는 이익(이자)으로 정의될 수 있다. 신용 화폐는 발권자의 부채이지만 이자를 지불하지 않기 때문에 발행 과정에서 이익이 발생하며, 통화 발행 과정에서 인플레이션이 발생하면 인플레이션 조세(inflation tax)가 유발된다. 화폐를 발행하는 모든 국가는 시뇨리지를 누릴 수 있지만, 인플레이션과 통화 위기의 위험으로 인해서 그 규모가 제한될 수밖에 없다. 반면, 기축통화 달러는 전 세계에서 사용되기 때문에 발행 비용이 사실상 0에 가까우면서도 시뇨리지 규모는 다른 국가들과 비교할 수 없을 정도로 크다.

[3]

기축통화 발행국이 갖는 통화 권력에 관한 연구로는 다음의 연구들을 참고할 수 있다.

David M. Andrews. ed., 《International Monetary Power》, Cornell University Press, 2006.

Benjamin J. Cohen, 《Currency Power: Understanding Monetary Rivalry》, Princeton University Press, 2015.

Jonathan Kirshner, 《Currency and Coercion》, Princeton University Press, 1995.

David M. Andrews. ed., 《International Monetary Power》, Cornell University Press, 2006.

Benjamin J. Cohen, 《Currency Power: Understanding Monetary Rivalry》, Princeton University Press, 2015.

Jonathan Kirshner, 《Currency and Coercion》, Princeton University Press, 1995.

[4]

로버트 먼델(Robert Mundell)의 불가능한 삼위일체(Impossible Trinity) 정리가 보여 주는 것처럼 자본의 이동성, 환율의 안정성, 거시 경제 정책의 자율성은 동시에 달성될 수 없다. 영국 헤게모니하의 금 본위제가 자본의 이동성과 환율의 안정성을 위해서 거시 경제 정책의 자율성을 희생한 것이라면, 브레튼우즈 체제의 금-달러 본위제와 고정 환율제는 자본의 이동성을 억제하는 대신 환율의 안정성과 거시 경제 정책의 자율성을 보장하는 체제였다. 반면, 1970년대 이후의 국제 정치경제 질서에서 개별 국가들은 환율의 안정성을 위해서는 거시 경제 정책의 자율성(통화 정책의 자율성)을 포기해야 하는 상황에 놓여 있다.

[5]

신경제는 1990년대에 정보·통신 기술에 기반해 경제 성장과 거시 경제적 안정이 10년 가까이 지속된 현상을 지칭한다. 제조업에서의 우위가 쇠퇴하면서 미국 경제는 1970~1980년대에 침체에 직면했지만 신경제에 힘입어 1990년대에 생산성의 급속한 향상과 고속 성장을 경험했다. 그러나 1990년대 미국의 호황에서 중요했던 것은 정보·통신 기술 그 자체보다는 이를 기반으로 한 금융 시장의 팽창이었다. 금융 버블을 평가할 때 주로 활용되는 지표는 주식 시장에서 평가된 기업의 가치를 기업의 총실물 자본 구입 가격으로 나눈 값인 ‘토빈의 q’다. 연준의 자료에 따르면 토빈의 q는 신경제 붕괴 직전 미국 경제의 장기 평균치인 0.7의 두 배가 넘는 1.86까지 상승했다. 그러나 2000년에 ‘닷컴 버블’이 붕괴하면서 신경제도 종언을 고했고, 미국으로 유입된 잉여 달러는 정보·통신 산업이 아니라 부동산 시장에 집중적으로 유입되기 시작했다.

[6]

1980년대 초중반 남미 국가들의 외채 위기, 1994년 멕시코 외환 위기, 1997~1998년 동아시아 위기, 1998년 남아공의 금융 위기, 2000년대 초반 터키와 남미 국가들의 금융 위기에서 알 수 있는 것처럼 금융 위기는 만성화됐다. 그리고 미국은 위기를 처리하는 과정에 개입해서 이 국가들을 미국 중심의 국제 통화·금융 질서에 종속적으로 편입시키고자 했다. 이러한 조치들로 인해서 해당 국가들은 거시 경제 정책의 자율성을 상실했고, 미국 금융 시장과 달러화에 대한 종속은 더 심화됐다.

[7]

2000년대의 금융 혁신을 주도한 파생 상품들과 새로운 유형의 금융 기관에 대해서는 다음을 참고할 수 있다.

미즈호 총합 연구소(김영근·현석원 譯), 《서브프라임 금융 위기: 21세기형 경제 쇼크의 심층》, 전략과 문화, 2008.

제라르 뒤메닐, 도미니크 레비(김덕민 譯), 《신자유주의의 위기》, 후마니타스, 2014.

누리엘 루비니, 스티븐 미흠(허익준 譯), 《위기 경제학》, 청림출판, 2010.

미즈호 총합 연구소(김영근·현석원 譯), 《서브프라임 금융 위기: 21세기형 경제 쇼크의 심층》, 전략과 문화, 2008.

제라르 뒤메닐, 도미니크 레비(김덕민 譯), 《신자유주의의 위기》, 후마니타스, 2014.

누리엘 루비니, 스티븐 미흠(허익준 譯), 《위기 경제학》, 청림출판, 2010.

[8]

로버트 웨이드(Robert Wade)의 연구에 따르면 외환 위기에 대비할 수 있는 적정 외환 보유 규모는 GDP의 7퍼센트 내외로 평가되며, 일반적인 거시 경제 상황에서는 이보다 더 낮은 수치도 큰 문제를 유발하지 않는다는 것이 대체적인 견해이다. 그러나 1997~1998년 외환 위기 이후 동아시아 국가들의 GDP 대비 외환 보유고 비중은 필리핀이 22퍼센트, 한국과 태국이 28퍼센트, 인도네시아는 70퍼센트 수준까지 상승한 바 있으며, 이후의 외환 보유고도 일반적으로 요구되는 수준보다 훨씬 더 크다. 2015년 중국의 외환 보유고는 GDP의 30퍼센트 정도를 차지하고 있으며, 한국은 GDP의 30퍼센트, 타이완은 GDP의 80~90퍼센트 수준이다. 일본의 경우도 GDP의 20퍼센트에 달하는 외환을 보유하고 있는데, 일본의 외환 보유는 외환 위기의 위험보다는 미국과의 밀접한 경제적·안보적 관계로 인한 것으로 볼 수 있다.

Robert Wade, 〈Is Globalization Reducing Poverty and Inequality?〉, World Development, 32(4), pp. 567-589, 2004.

Robert Wade, 〈Is Globalization Reducing Poverty and Inequality?〉, World Development, 32(4), pp. 567-589, 2004.

[9]

드골 대통령 재임 당시 프랑스의 재무장관이었던 데스탱(D’Estaing)은 달러가 기축통화 역할을 하기 때문에 미국이 큰 부담 없이 국제 수지 적자를 누적할 수 있는 상황을 “과도한 특권”이라고 비판했다. 중국 인민 은행 총재 저우샤오촨 역시 동일한 맥락에서 미국이 갖는 이러한 특권으로 인해서 세계 경제의 불안정성이 심화되고 있다고 비판한 바 있다. 나아가 그는 일국의 통화를 기축통화로 사용할 경우 이러한 문제가 반복적으로 출현할 수밖에 없음을 지적하면서 IMF 같은 국제기구에서 국제 통화 발행을 담당해야 한다고 주장했다.

[10]

금융 위기 이후 달러 위기를 둘러싼 논의에 대해서는 다음의 연구들을 참고할 수 있다.

Barry Eichengreen, 《Exorbitant Privilege: The Rise and Fall of the Dollar and the Future of the International Monetary System》, Oxford University Press, 2011.

Eric Helleiner and Jonathan Kirshner eds., 《The Future of the Dollar》, Cornell University Press, 2009.

Benjamin J. Cohen, 《Currency Power: Understanding Monetary Rivalry》, Princeton University Press, 2015.

Barry Eichengreen, 《Exorbitant Privilege: The Rise and Fall of the Dollar and the Future of the International Monetary System》, Oxford University Press, 2011.

Eric Helleiner and Jonathan Kirshner eds., 《The Future of the Dollar》, Cornell University Press, 2009.

Benjamin J. Cohen, 《Currency Power: Understanding Monetary Rivalry》, Princeton University Press, 2015.

[11]

금융 위기의 발생과 전개, 그리고 대응 과정에 대해서는 다음을 참고할 수 있다.

제라르 뒤메닐, 도미니크 레비(김덕민 譯), 《신자유주의의 위기》, 후마니타스, 2014.

누리엘 루비니, 스티븐 미흠(허익준 譯), 《위기 경제학》, 청림출판, 2010.

Financial Crisis Inquiry Commission, 〈The Financial Crisis Inquiry Report: Final Report of the National Commission on the Causes of the Financial and Economic Crisis in the United States〉, U.S. Government Publishing Office, 2011.

제라르 뒤메닐, 도미니크 레비(김덕민 譯), 《신자유주의의 위기》, 후마니타스, 2014.

누리엘 루비니, 스티븐 미흠(허익준 譯), 《위기 경제학》, 청림출판, 2010.

Financial Crisis Inquiry Commission, 〈The Financial Crisis Inquiry Report: Final Report of the National Commission on the Causes of the Financial and Economic Crisis in the United States〉, U.S. Government Publishing Office, 2011.

[12]

통화량을 측정하는 지표 중 하나인 본원 통화는 중앙은행의 화폐 발행액과 금융 기관이 중앙은행에 예치한 지급 준비의 합계로 측정된다. 이때 중앙은행의 화폐 발행액은 민간이 보유한 현금과 은행이 보유한 현금(시재금)을 합한 값을 의미한다. 본원 통화는 다른 금융 기관이 창조하는 파생 통화의 토대가 되며, 통화 승수를 통해서 통화량에 영향을 미치므로 통화 정책의 가장 중요한 지표로 사용된다.